りゅう吉です。

今回のテーマ「飲食業界で簿記の知識生かそう!その2」です。

前回と同様のテーマでの2回目となります。

今回は前回の補足的な記事となります。

これから飲食業界で働く方などに参考になれば幸いです。

前回のおさらい

3っのポイント

経理的な視点だと3っありました。

「現金管理」、「大事な指標」、「水道光熱費」です。

簡単に解説すると以下になります。

「現金管理」・・・飲食業界では「現金主義」のためしっかり管理する事が

毎日の業務にかかせません。

二つあり「売上現金管理」と「小口現金管理」です。

「大事な指標」・・・確実に利益を得られるためには必須な項目として

「原価率」、「FL率」、「FD率」があります。

「水道光熱費」・・・どの飲食店でも電気、ガス、水道代は欠かせない

コストです。

どのように管理するかがポイントとなります。

詳しくは以下をリンクしますので参照ください。

資金繰り

飲食業界問わず重要な事ですよね

飲食店に限らず会社を経営するには資金繰りは大変重要な事です。

資金繰り=キャッシュフロー=お金の流れととらえて、実際にお金が

入ってくるところから実際に出て行くあたりまでを理解することです。

飲食店は現金主義が多い業種なので、売上が現金決済であれば確実に

手持ち資金になります。

これが一番大きな利点です。

掛売りの場合は請求後入金まで1ヶ月以上あるので

りゅう吉の経験ですと回収に苦労するケースがありました。

あまり難しく資金繰りを考える必要はありませんが、支払については

注意が必要です。

毎月どのタイミングで何の支払いがあるか把握することです。

例えば、、、

食材等仕入・・・毎月月末

社員、アルバイト給与・・・毎月25日

店舗家賃・・・毎月20、25日

水道光熱費・・・毎月5、10、15日

カード支払い・・・毎月10日

社員等住民税・・・毎月10日

融資・リース返済・・・毎月25日

社会保険料・・・毎月月末

消費税・・・3ヶ月に一度(3、6、9、12月末)

諸税(償却資産税、法人税納付など)・・・年1回または2回不定期

りゅう吉の経験ですとこんな感じで支払がありました。

特に食材等仕入、社員、アルバイト給与は金額が高額になるので

余裕をもった運転資金が必要になります。

ではどのようにこれらを管理すればいいのでしょうか。

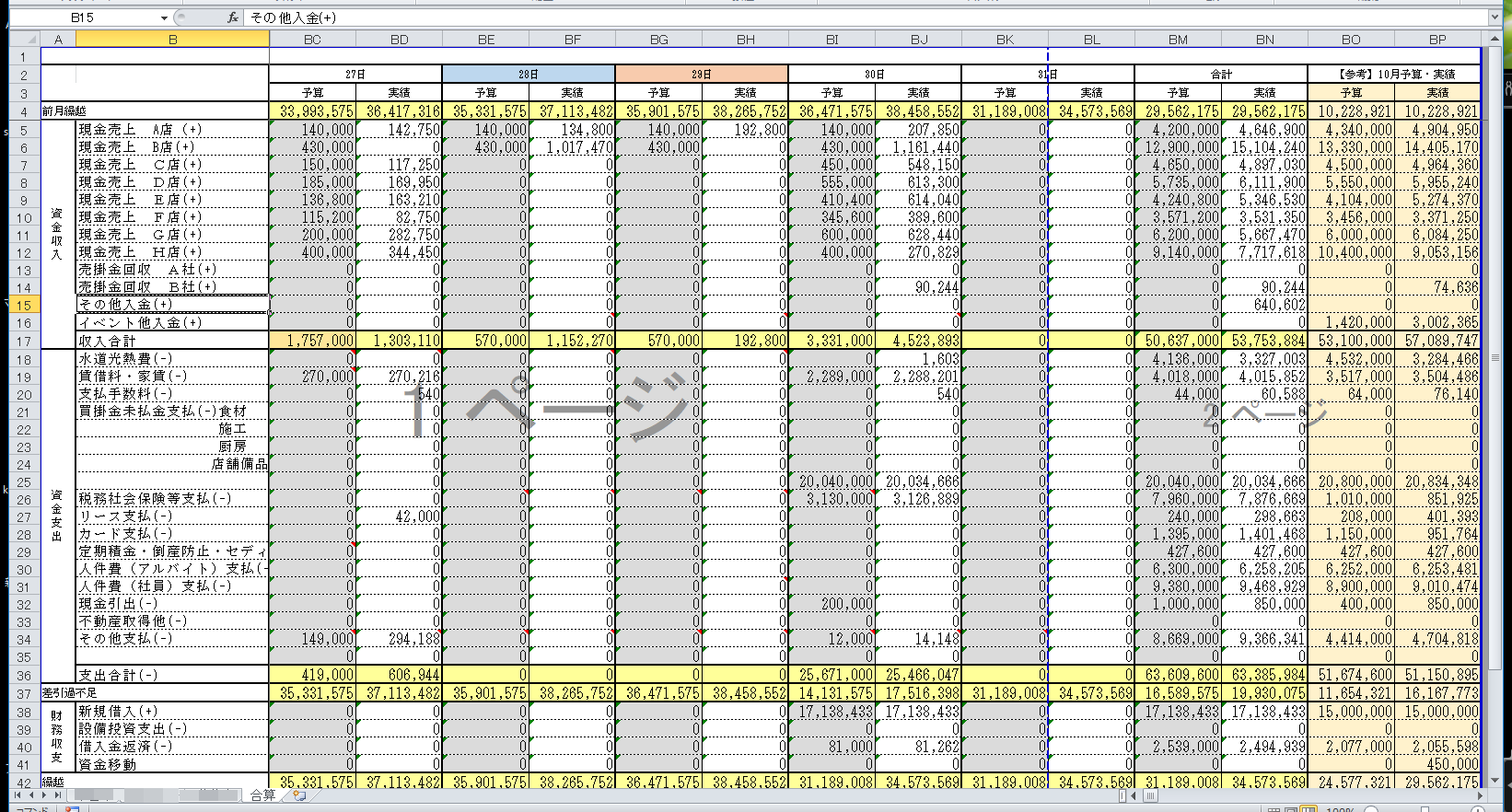

参考までにりゅう吉が使用していた資金繰り表をお見せします。

少し解説すると、日毎に予算と実績を入力して管理していました。

実績について説明するまでもないですが予算については、前年実績等を

参考にしています。

資金調達

自己資金がベストですが・・

飲食店を開業する際はもちろん、不動産の取得や設備投資、

運転資金の資金調達が必要なケースがあります。

その際、どのような資金調達がおすすめか紹介したいと思います。

①不動産の取得は日本政策金融公庫の融資が一般的です。

金利が約1%~2%後半と低いところがあげられます。

また、担保を付けたり、連帯保証人を代表者に設定することにより

さらに低金利を実現可能です。

りゅう吉も日本政策金融公庫より融資の手続きを致しました。

その時は、海外出店をする際に利用しましたが比較的に審査もすんなり通りました。

しかし、融資額は希望の額にはいきませんでした。

それは、飲食業でもありある程度の余剰資金はあるとの話しを聞いた

覚えがあります。

確実に希望額の融資になるとは限りませんが比較的融資を受けやすい

機関だと思います。

また、日本政策金融公庫ではいろいろな融資制度があるので調べてみる

価値はあるかと思います。

②設備投資は補助金の利用も有りかと思います。

飲食店でよく使われるものに、キャリアアップ助成金や創業補助金がありますが

りゅう吉がすすめたいのは、

「ものづくり・商業・サービス生産性向上促進補助金」

です。

この補助金は、設備投資として製麺機を購入する際に利用しました。

審査を通すための書類作成は経営コンサルタントの先生と相談しながらの

作業は大変苦労しました。

審査が通れば、後は比較的にスムーズに進みます。

ただし、いろいろと条件があります。

受付期間や補助額の限度額など注意が必要なので中小企業庁のサイト

を以下のリンクより確認してください。

③運転資金の調達は出来る限りしない事です

飲食業界は最も運転資金を借りることが難しい業種です。

なぜならば、運転資金とは、支払いと売り上げの現金の時間的な

ズレである資金ギャップを埋めるための融資であるためです。

そもそも資金ギャップが生じない飲食店では、本来運転資金を

融資する必要性が全くない業種であるため、運転資金の融資を

受けにくいとされています。

どうしても必要な時は、信用保証協会(制度融資)という

融資制度があります。

自治体、金融機関、信用保証協会の3者を通じて、金融機関から

資金を調達するという仕組みです。

日本政策金融公庫と並び、スタンダードな資金調達方法になります。

りゅう吉の記憶では、設備投資の際の金利より高かった印象があります

ので注意が必要です。(2%以上あったような?)

また、審査も厳しかった記憶があります。

日頃から現金管理をしっかりする事が重要かと思います。

まとめ

今回は資金繰りと資金調達についての記事でした。

資金繰りでは

「資金繰り=キャッシュフロー=お金の流れ」

をきちんと

理解する事と資金調達では不動産投資、設備投資などの種類により

調達方法がありますという事です。

何か質問等ありましたらメール受付中です!